廿幾年前,亞視《百萬富翁》風靡全城,當時擁有100萬元就可稱「富翁」,而近年的港人調查報告已上升到千萬級別,而且算不算富翁也未可知。通脹連年,教我們的身家點點滴滴地流逝——每年2%至3%通脹率或不痛不癢,但10年、20年甚至30年後回首,卻會驀然發現,通貨膨脹用着堅定的步伐搶劫人們的財富。唯有投資才能助我們資產增值,抵抗通脹。

投資主宰資產增值或貶值

投資怎樣幫助我們抵擋通脹這股洪水猛獸?以下簡單比較投資與不投資,對儲蓄及個人資產有何影響。

案例一:月餅罐儲錢法

假設Flora由今日起,每月儲蓄5,000元,然後小心翼翼地把錢放進月餅罐,珍而重之地放在床下底。30年的經濟變遷無疑是滄海桑田,我們姑且假設香港平平穩穩,未來年通脹率維持在2.5%(香港政府對未來5年通脹率的預測)。

30年後,月復一月地儲錢的Flora,一共累積了180萬元,在通脹的侵蝕下,她將狂蝕30.8%,購買力只剩下1,245,151元,白白被通脹掠奪554,849元。

案例二:透過投資增進財富

在平行時空下的另一個Flora深懂投資的重要性,在30年間每月用5,000元作投資,走過經濟高山低谷後,假設平均年回報率是4.5%,在複利率加持下,她一共可賺$1,191,649元,資產增值95.7%。

抗通脹投資法

收息股

不少投資者都愛買收息股,因其適合長線投資,持續地增加現金流,同時投資收息股亦是不錯的抗通脹選擇。在揀選收息股時,除了看股息率外,應該察看是否可跟隨經濟增長的股份,如地產、本地銀行股等,這樣在面對通脹時,這些股價大機會會上升,從而達到抗通脹的目的。

黃金

黃金常被視為抗通脹的投資手段,主要是看重其保值能力對現金為高,可用作避險工具,而且金價多會在通脹時上升。現時投資黃金的方式有很多,最直接的是到金舖或者銀行買實金,又或是在銀行用黃金存摺記錄自己買了多少黃金(俗稱「紙黃金」),亦可投資與黃金相關的股份或ETF等。

iBond

說到抗通脹,政府推出的通脹掛鈎債券(iBond)就是一個不錯的選擇,不但設有保底息,2021年發行第八批iBond保底息為2厘,另外隨通脹上升,債券亦會增加派息,雖說並不能賺大錢,但是能很好地對抗通賬,對一些保守投資者是有一定吸引力,不過要留意iBond並非包升無跌,以孖展認購的投資者尤其要注意風險。

房地產

有閒錢下,買樓收租亦是可考慮的投資之一,通脹率走高的時候,住房價格以及租賃收入通常也水漲船高,不過要考慮流動性問題。要謹記投資都涉及風險,同時不要將所有雞蛋放在同一個籃上,盡量保持投資組合多元化,達至分散風險之效。

比較美股投資戶口收費及迎新優惠

了解更多關於通脹的威力…

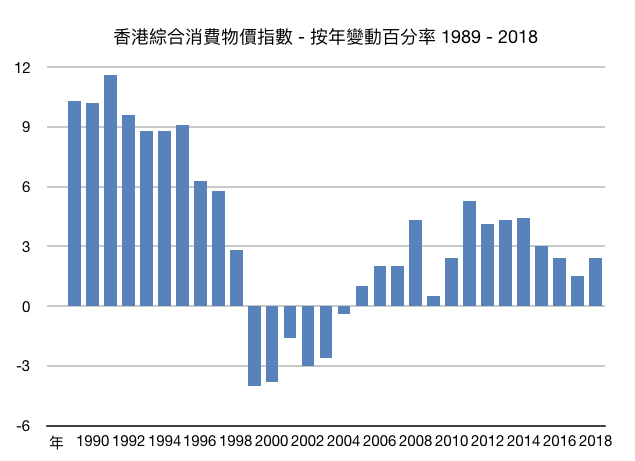

香港政府統計處數據顯示,1989年綜合消費物價為42.2點,2018年升至107點,30年間升幅達153%。其間除了在1999年至2003年間出現通縮,其餘年年有通脹。而在最近10年(2009年至2018年),香港的平均通脹為3.03%。

通脹大大削弱購買力

單看統計數據,或未能深刻體會通脹的威力。YouTube上流傳一段30年前的百佳超市廣告,可讓我們一睹想當年平到笑的物價。片中部分產品,在2019年的今日在百佳仍然有售,但價錢已非同日可語,除了百事外,全部產品價格升幅均是以倍計。

| 產品 | 1989 | 2019 | 升幅(%) |

|---|---|---|---|

| 莎莉蛋糕 | $8.9 | $23 | 158.4% |

| 三花淡奶(410G) | $4.2 | $16.5 | 292.9% |

| 細包裝卡樂B燒烤味薯片 | $1.6 | $4.6 | 187.5% |

| 百事(1.25L) | $5.2 | $8.9 | 71.2% |

| 金象牌頂上茉莉香米 | $27.5 | $65.9 | 139.6% |

(註:因影片畫質模糊,難考證1989年莎莉蛋糕的淨重,而2019年版為300克,目測與當年接近;細包裝卡樂B由當年的28克縮水至25克。所有2019年產品售價均取自百佳網店於10月14日的標價。)

通脹年復一年,假如我們把錢放在床下底的月餅罐,金錢的購買力只會越來越弱。1989年一包5公斤金象米的價值,到今天會被蠶食至只略高過一盒莎莉蛋糕。

美國理財網站NerdWallet曾發表研究, 以一位25歲上班族年薪約31.5萬港元(40,456美元)為例,假設他薪金每年按通脹調整、每月儲蓄其中15%,推算他選擇投資或不投資,對未來40年財富變化的影響。

根據美國過去40年平均回報及利率,標普500指數年均回報率為10.96%,3個月期國庫債券息率是4.6%。如果這位上班族持續投資股票市場,回報率與大市保持一致,在65歲退休時,他可擁有約3,565萬港元(457萬美元);如果他把錢存放在銀行賺存款利率,可滾存至991萬港元(127萬美元);若他原封不動地儲存現金,65歲時就只有439.5萬港元(563,436美元),不投資所喪失的機會成本高達2,574萬港元(330萬美元)。

由此可見,雖然投資存在風險,但不投資也是極高風險,全因歷史告訴我們,通脹發生的機率明顯地多於通縮,單靠儲蓄現金而能提升購買力的機會實屬微乎其微。初學投資者或可從貨幣市場基金、藍籌股、港股或美股ETF等相對熱門及穩陣的產品入手,一步步學習投資之道。

小知識:通脹成因

通貨膨脹指社會整體物價上升,導致幣貨購買力下降。通脹成因很多,主要可分為需求拉動通脹(demand pull inflation)及成本推動通脹(cost push inflation)兩種。

需求拉動通脹指需求增長太快(如中央銀行過度發生幣貨),供應未能追上,造成求過於供;成本推動通脹指原材料價格上升導致商品加價,典型例子是油價上升,航空及陸路交通成本上脹,連帶需要這些貨運服務的產品亦變得更貴;另外,當一個國家的幣貨眨值,亦會使從外國進口貨物成本增加;勞工薪金增加可同時使生產成本上脹及增加需求,引發通脹。

小知識:消費物價指數

香港政府統計處用以量度通脹的消費物價指數數分三類,分別代表較低、中等及較高開支住戶的開支模式:

- 甲類消費物價指數:涵蓋本港約50%住戶,2018年每月平均開支約6,000元至26,400元。

- 乙類消費物價指數:涵蓋本港約30%住戶,2018年每月平均開支約26,400元至47,600元。

- 丙類消費物價指數:涵蓋本港約10%住戶,2018年每月平均開支約47,600元至96,100元。

- 綜合消費物價指數:涵蓋上述三者,住戶每月平均開支大約在6,000元至96,100元之間。

消費品調查範圍包括食品、住屋、水電燃料、煙酒、衣服、耐用物品、交通、雜項物品和服務。其中住屋使費,長期佔據各類住戶的開支超過3成,是香港人負擔最沉重的一部分。

投資涉及風險,本網的資訊僅作教育用途,並不構成投資意見或建議,故不應被視為作任何投資決定或行動的基礎。我們可能因用戶申請金融產品而從合作夥伴獲得少量佣金,但我們提供的內容時刻秉持獨立及客觀。